アセットアロケーションの目標と実現については別途記載しています

リスク資産(株式のみ)を見た含み損益は+29.2%。

今月はほぼ完全に横ばい

(あくまで現在の含み損益なので、配当とか利確した分は含んでおらず、累計のリターンではありません)

今月の明らか国内資産比率は41.0%(当面の目標50%以下)

特に問題なし。この目標数字は特に意味のないチェック指標ですが、引き続き確認しておきたいと思います

※明らか国内資産とは、現金とか日本株など、その価値をほぼ日本国内に依存している資産の割合です

尚、インデックスファンドには日本株が入っているものもありますが、明らか国内資産にはカウントしていません

また、アメリカの企業といえども日本からの売上もあります(逆も然り)

そのため、厳密な意味はない数字であって、日本円への全力投資を避けるための大まかなチェック指標です

株式内の個別株:インデックスファンド=42%:58%

この割合はあまりにも個別株に偏らない様にチェックしています

ショートは個別株で計算しています

ショートで買ってるのはSOXSとかなんで、一般的な定義としてはインデックスなんだけど、カウントの意図を考えたら個別株としてのカウントの方が相応しいので個別株にカウントしています

普通のインデックスファンドもぼちぼち買いまし(カードで積立)しているのですが、中々インデックス上がってこないですね。個別株買いたがりってのが分かります

まあ、今でもそんなに個別株集中!というわけでもないので、一気に動く必要は無いと考えています

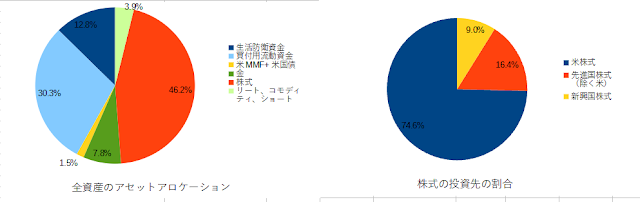

ざっくりな割合です

リート、コモディティ、ショートは併せて表示しています

その他枠みたいな感じですかね。尚、今はコモディティは所持していません

ショートは別にしても良いかも、と検討中

引き続き、リートと株式の合計が60%を超える程度までは買い増し予定です

60%位まで行ったら、その後は買いたいものがあったら代わりに何かを売る、という方針で進めます

また、大きな暴落があればその機会に比率を65%~70%までは高めようと思います

暴落来なければお金は遊んでいますが、まあそれはそれで給料が上がるし良いかなあというところ

自分の勤務先は安定してるので基本給は不況でも簡単には減らないと思いますが、ボーナスは利益連動制なので、景気の影響をもろに受けるので、多少ディフェンシブな考えで進めるのが良さそうに思えます

金の比率は定期積立分だけに切り替えました

これからは金自体の価格変動がなければ、他のアセットの買い増しに連れて徐々に比率が下がる予定です(5%程度までは放置予定)

REITは懐疑的な面もありますが、とりあえず2%位まで買い増しても良いかも

今はリートだけ見たら1.5%程度です

コモディティはいったん撤退中

一口にコモディティと言っても、農作物から原油から金属まで幅広く入っているので扱いにくいという印象でした

せめて農作物/金属/原油/。。。程度のくくりで安価に投資できないと苦しいかな

ショートはSOXSとSPXSと野村の米国株スーパーベア8を買いました

ETFと投資信託、各々有利不利があるので選択は悩みどころ

買ったと同時に絶賛暴落中。まあ資産全体で言えばプラスなのですが、やっぱすごい勢いで評価額落ちていくので毎日状況を見ておく必要がある、ちょっと続けるのは難しそうという印象

オルタナティブに分類される買いやすい資産があるとよいのですが・・・

何かとボラティリティでかいですが、やっぱ仮想通貨なんでしょうかね

今のところ懐疑的なので手を出していない状況には変わりないですが

ただ、機会損失としては大きかったですね。株を始めると同時に少額でも買っていれば・・・と、5年後位に当時でも遅くは無かったとか書いてそうですが(笑)

ポートフォリオ

特定口座

インデックスファンド

基本的に信託報酬(実質コスト)が小さいもので、償還されにくそうなものを選択していますここまで信託報酬が小さくなると、信託報酬の多寡より償還されないかを気にした方が良さそうです

投資しているファンドは投資先候補(インデックスファンド)に記載します

米国個別株

アプライドマテリアルズ(AMAT)

アドバンスト マイクロ デバイシズ(AMD)

アマゾン ドットコム(AMZN)

ASML ホールディングス(ASML)

クラウドストライク(CRWD)

シスコシステムズ(CSCO)

フォーティネット(FTNT)

アルファベットA(GOOGL)

ラムリサーチ(LRCX)

ラティスセミコンダクター(LSCC)

マイクロソフト(MSFT)

エヌビディア(NVDA)

パロアルトネットワークス(PANW)

パランティア(PLTR)

スプランク(SPLK)

台湾セミコンダクター (TSM)

Zスケーラ(ZS)

半導体にかなり寄せたポートフォリオになっています

セキュリティ銘柄もちょいちょい購入したので、何か良さそうな会社が無ければ数としては十分かも。金額的にはもう少し買い増ししたいかも

AI、自動運転の分野もどこかで新規購入予定ですが、良さそうなところが見つかっていません

クラウドはもうアマゾン、グーグル、マイクロソフトなんでしょうか

クラウド関連というところまで広げてもう数社買っても良いかなあ

日本個別株

・楽天楽天は優待と、国内での伸び代があると思っているので永久ホールド予定(でもやっぱり不安定なのでどっかで切るかもですけど)

気がつけば半値くらいになってる。なんというか、迷走しているようなのが気になりますね

普通に使いやすいサイトにして、普通に使いやすいキャンペーンにして、普通に経済圏を活かしていけば、普通に勝てる気がするんだけど

なんでわざわざサイト構成を使いにくくするのかが謎

楽天証券のUIはかなり良いサイトだと思うので、能力的にできないわけでは無いと思うけど・・・

つみたてNISA

eMAXIS Slim 全世界株式(除く日本)→現在のメイン

楽天-楽天・全世界株式インデックス・ファンド

→分散の為に購入

SBI・全世界株式インデックス・ファンド 『愛称 : 雪だるま(全世界株式)』

→分散の為に購入

20年という期間内に償還されてしまうリスクも考えれば、多少コスト不利でも分散しておくのは悪くない選択と考えています

まあ、現実的には余程のことがない限り償還はありえないでしょうけど

早期償還したら金融庁にクレームの嵐となることは目に見えているので、多少赤字が出る程度なら問題なく継続です

まあ、何となくの安心感のための分散ですね

全世界インデックスファンドは現状eMAXIS一択に近いです

なので、自然とSlim全世界に大分偏っているので、他の候補も増やしています

まだ投資していない他の候補は・・・

楽天はバンガードの日本撤退の影響が予想できない(名前を使えなくなる可能性がある)

たわらノーロードは悪くないので2023年~分の候補

野村つみたて外国投信も良いのですが、信託報酬が少し高い

先進国+新興国で自分でバランスファンドもどきを作る(面倒)

各社もう少し何とかして欲しい・・・全世界、あまり人気無いのですかね

一言

肌間隔としては、ちょっと景気は悪化してきそうな印象。ただ、景気や企業の利益と株価は全く連動しないので、株価が落ちるかはまた別問題ですが

状況としては変わらず、インフレ(対策の為の利上げ)、景気減速、ブロック経済が主な状況でしょうか

まずはインフレ

アメリカに続き、全世界的な金融引き締めが始まりました

現金を配ったことが最期のトリガーとなった、金融緩和が原因のインフレを止めることにしたようです

更に、コロナウイルス対応による生産力減衰からくるインフレの脅威もまだまだ続いています

中国またロックダウンしたのでインフレまた進むかもしれません

中国のゼロコロナ政策により物不足=インフレ促進の構図が変わらないとキツイですね

ロックダウンにより工場の操業が止まる直接的な影響だけでなく、付随して発生する間接的な影響(納期が厳しいから生産効率が落ちたり、航空便使ったりのロス)は景気が悪化するまでは続きそうな印象

中国は景気減速をあまり気にかけていない様子ですが、もしかして、インフレは中国に有利で、中国はそれを狙っているのかとも推測しています

ヨーロッパではロシア関係でエネルギー問題を抱え、これもモノが生産できないことによるインフレに繋がりそう

つまり更なる利上げも推測されます

次に景気減速

中国は実態としてはかなり減速しそうに感じます

仕事で中国向けの案件のブレーキがきついですし。リーマン級とはまだいかないけど、このままの勢いが続くとヤバそう

中国の中国恒大デフォルト問題、報道され無くなったけど解決していない(はず)ので不安要素です

そしてブロック経済

米中覇権抗争からのブロック経済化の脅威も、半導体の禁輸など、以前からやりあっているのは変わりなし

ウクライナでのドンパチは続いています

あの辺、色々問題を孕んでいるのでウクライナが収まっても次がありそうです

その結果もありヨーロッパでは燃料が不足、これは単なるインフレだけでなく経済的にも打撃です

そろそろ暴動とか起こりそう

コロナをノーガードでいけば、結構な問題は解決してくるので、反発してくる可能性はそれなりにあると思います

ウクライナはどうにもならんので、何とか落とし所が見つかってほしいところです

金融緩和は世界的には大体止まってきて、使えない指導者が居る日本以外は金融緩和によるインフレは落ち着いてきています

あとは、生産力が戻ればもう少しマシになりそうではありますが・・・

にほんブログ村

0 件のコメント :

コメントを投稿