税金の支払いの先送りや支払い額自体の削減、あるいは現金の確保という効果が得られます

私は12月上旬に損だしを実施しています

細かく計算してぴったり損益を合わせることもできそうですが、そこまでしても手間に比べてメリットが少ないと考え、ざっくりと実現できれば良いと考えています

また、複数の証券会社を跨いだ損だしはよほどメリットがある状況以外ではしない予定です

確定申告自体がかなり面倒になるのと、確定申告により住民税などに影響がある様子なので、それらの対応、調査の手間が惜しいからです

損だしの概要

含み損がある銘柄をいったん売り、必要があれば売った銘柄を買いなおす/別の銘柄を買うことでその年に払う税金を翌年以降に先送りすることができます今年の実現損益がプラス10万円とすると、大体2万円の税金を支払う必要があります

ここで含み損が10万円ある銘柄を売ってしまえば、実現損益がゼロとなり、今年に税金を払う必要がなくなります

(詳細は後述します)

同じ銘柄を買いなおさないと損だしとは言わないのかもしれませんが、求める効果は節税あるいは税金の先送りです

同じ銘柄を買いなおさないと損だしとは言わないのかもしれませんが、求める効果は節税あるいは税金の先送りです

売りっぱなし、あるいは別の銘柄を買うことでもその効果は問題なく発生するので、私はいずれの場合も損だしと認識しています

※細かい条件(配当金の扱いなど)があるので別途確認が必要です

複数の証券会社を跨っていても、確定申告すれば対応できますが、面倒なので同じ証券会社の中で損だしする方が相当楽です

損だしの実施方法

損益金額合計と配当金の合計がプラスで、含み損(マイナス)を抱えている銘柄があれば、プラスとマイナスが大体一致するように含み損を抱えている銘柄を売るだけです※細かい条件(配当金の扱いなど)があるので別途確認が必要です

複数の証券会社を跨っていても、確定申告すれば対応できますが、面倒なので同じ証券会社の中で損だしする方が相当楽です

証券会社の使い分けを検討する際にはこのことを意識しておくべきです

売った銘柄を買い戻す場合は翌日以降に(ここ重要)買い戻すことになります

当日に売りと買いを同時にすると、上記の相殺という処理にならず、効果は半減するので注意しましょう

別の銘柄を買う場合は同日でも問題ありません

売った銘柄を買い戻す場合は翌日以降に(ここ重要)買い戻すことになります

当日に売りと買いを同時にすると、上記の相殺という処理にならず、効果は半減するので注意しましょう

別の銘柄を買う場合は同日でも問題ありません

信用取引を使うと同日に対応可能です。この場合株価の値動きリスクを無視できます

私は信用取引を普段使わないのでそこまでして対応はしていません

尚、個別株で対応すると売り買いの手数料が掛かるので、手数料無料なインデックスファンドで対応できるとベターです

実施時期は12月でなくともできますが、損益が動くとまたやり直し(場合によっては取返しが付かない可能性もある)ので、ある程度損益が確定してから動くべきでしょう

12月下旬の方が損益は確実ですが、年内に取引を終えて結果を確認するには、11月末くらいがベターかなあと思っています

年末は何かと忙しいこと、売買の結果反映には、特に投資信託系は時間が掛かるからです

細かく計算すれば損だし後に予定されている配当とも相殺できますが、

私は大体できれば良いのではという考えで対応するため、12月上旬までに確定した範囲で含み損と相殺できたらよいな、程度で考えています

損だしの効果

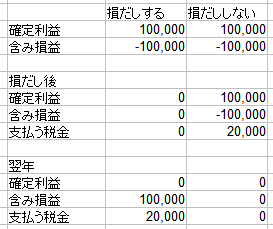

具体的に、現在の確定利益10万、含み損10万の時を考えます※実際には手数料で少し変わります、また税率は概算です

初年度に損だし(同じ株を買い戻す)をする場合、確定利益がゼロとなり税金は払わなくて良くなります

(買戻しなどしない場合は、ここで終わりです)

損だしをしない場合、ここで税金を2万円支払います

買い戻した株が、翌年、株価が10万円分上昇すると損だしをした場合は含み損益が10万円となり、利益を確定すれば税金を2万円支払います

損だしをしない場合はここで含み損が解消されます

税金の支払いタイミングが翌年に遅れることが分かります

支払う税金の総額は変わりませんが、支払い時期が後ろにずれるのがポイントです

先送りした2万円を運用したときの利益を得られます

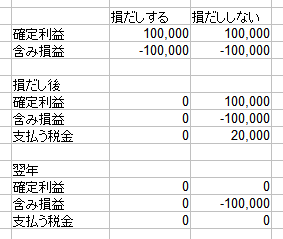

次に、株価が不幸にも上昇しない場合が次の表です

払った税金が返ってこないので一方的に払い損です

この含み損を別途損だしすればよいのですが、確定利益が無ければそれもできません

よって含み損を持ち越すことは基本的にしない方が良いと考えます

|

| 損だしの効果1 |

次に、株価が不幸にも上昇しない場合が次の表です

払った税金が返ってこないので一方的に払い損です

この含み損を別途損だしすればよいのですが、確定利益が無ければそれもできません

よって含み損を持ち越すことは基本的にしない方が良いと考えます

ただこの意見は他の人はあんまり記載してないのでなんか間違いがあるかも・・・

手数料は余分に掛かりますから、あまり勧めない考えなのですかね

|

| 損だしの効果2 |

次の表は10万円の含み益と含み損をぶつける場合の例です

手数料は売り買いの2回(例では0.45%*2)掛かります

この時税金の2万円の支払いを先送りできます

繰り延べた2万円は運用できるので、運用益が溜まっていくことが分かります

まあ、10万程度では余り効果はありませんが、それでも貴重な「フリーランチ」なので獲得していった方が良いでしょう

|

| 損だしの効果計算 |

損だし時の注意点

数千円単位には拘らず、大体できれば良いかな、という意識で十分だと考えます特に、獲得できるのが運用益のみの場合、含み損が50万とか100万とか無いとそこまでのメリットがありません

それ以外に、操作ミスや計算ミスによる損失もあり得る、将来持ち株が全てプラスになれば意味がない(かマイナス?)、というのがダウンサイドです

アップサイドは今年損だししないと、もう取り返せる機会が永久にこないということです

永久ホールドかそれに近い場合、(購買力とかで)実質的にマイナスはあっても、額面的にマイナスはまずあり得ないと思いますので、ほぼやる価値は無いかと思います

私のように配当にぶつける位が丁度よいのかもしれません

それよりかは、日々の生活の効率化~コストパフォーマンスの意識で書いたように、

細かい金額に大きな時間を掛けることはマイナスということに注意すべきです

参考リンク

朧月庵様各証券会社での損益金額の見方をスクリーンショット付きで解説されています

確かに楽天証券は分かりやすいので各証券会社共に見習ってほしいですね

ミスターマーケットの日本米国株投資ブログ様

損だしの具体的なやり方を記載されています。SBI証券を使っているので具体的な画面は参考になります

配当金生活 できたらいいね様

「配当金との損益通算は翌年の年初にならないと反映されないようですが、ちゃんと損益通算(節税)される」は知っていないと悩みます

こういう細かい疑問点まで記載されていることは少ないので非常に参考になります

すぽさん投資ブログ様

損だしクロスについて記載されています

信用取引を絡めることで買値と売値を同一にできます

現物を売り、次の日に現物を買うと値動きが存在するので、保有株数が変わるデメリットが存在します

まだやったことは無いですが、できるようにしておいた方が良いのかもしれません

超分散投資のブログ様

損だしのメリットを具体例を交えて説明されています

なまずんの弱者のゲーム様

税金の繰延効果について記載されています

損だしに限らない記述ですが、損だしでも効果は同じです

運用利率と経過年数次第ですが、4%、40年で1割程度の差が出てきます

極東マンボ様

"半分損だし"として、売りと買いを同日に実行されています

「保有している株数と同じだけ買い付けと売却を行えば、当初の取得単価と現在株価の中間の値が新たな取得単価となり、含み損の半分を確定することができます。」ということで、効果が半分ですが、手軽で現物取引で完結するのがメリットです

株の損と配当所得を確定申告なしで損益通算可能となる条件も記載されていて

・特定口座(源泉徴収あり)を開設している

・配当金の受取方式を「株式数比例配分方式」にしている

・損している株と配当所得は同一証券口座であること

ということです。

にほんブログ村

0 件のコメント :

コメントを投稿