アセットアロケーションの目標と実現については別途記載しています

リスク資産(株式のみ)を見た含み損益は+36.1%。

今月もほぼ横ばい

(あくまで現在の含み損益なので、配当とか利確した分は含んでおらず、累計のリターンではありません)

今月の明らか国内資産比率は42.8%(当面の目標50%以下)

特に問題なし。この目標数字は特に意味のないチェック指標ですが、引き続き確認しておきたいと思います

年末に損出しした米国株を一部買い戻し&エヌビディア株上がりと、台湾セミコンダクター売ったのが、相殺され少し減った感じです

※明らか国内資産とは、現金とか日本株など、その価値をほぼ日本国内に依存している資産の割合です

尚、インデックスファンドには日本株が入っているものもありますが、明らか国内資産にはカウントしていません

また、アメリカの企業といえども日本からの売上もあります(逆も然り)

そのため、厳密な意味はない数字であって、日本円への全力投資を避けるための大まかなチェック指標です

株式内の個別株:インデックスファンド=39%:61%

この割合はあまりにも個別株に偏らない様にチェックしています

損出し分の買い戻しなどで少しだけ増加はしました

普通のインデックスファンドもぼちぼち買いまし(カードで積立)しているのですが、中々インデックス上がってこないですね。個別株買いたがりってのが分かります

まあ、今でもそんなに個別株集中!というわけでもないので、一気に動く必要は無いと考えています

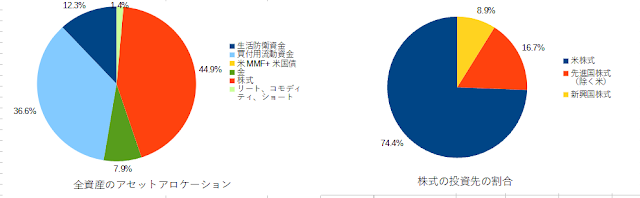

アセットアロケーション

|

| 2023年3月のアセットアロケーション |

ざっくりな割合です

リート、コモディティ、ショート系統は併せて表示しています

その他枠みたいな感じですかね。尚、今はコモディティ、ショート系統は所持していません

ショートは表示を別にしても良いかも、と検討中

ただ、金額的にはそんな行くかなあ、という感じ

引き続き、リートと株式の合計が60%を超える程度までは買い増し予定です

60%位まで行ったら、その後は買いたいものがあったら代わりに何かを売る、という方針で進めます

また、大きな暴落があればその機会に比率を65%~70%までは高めようと思います

暴落来なければお金は遊んでいますが、まあそれはそれで給料が上がるし良いかなあというところ

自分の勤務先は安定してるので基本給は不況でも簡単には減らないと思いますが、ボーナスは利益連動制なので、景気の影響をもろに受けるので、多少ディフェンシブな考えで進めるのが良さそうに思えます

金の比率は定期積立分だけに切り替えました

これからは金自体の価格変動がなければ、他のアセットの買い増しに連れて徐々に比率が下がる予定です(5%程度までは放置予定)

REITは懐疑的な面もありますが、とりあえず2%位まで買い増しても良いかも

今はリートだけ見たら1.5%程度です

コモディティはいったん撤退中

一口にコモディティと言っても、農作物から原油から金属まで幅広く入っているので扱いにくいという印象でした

せめて農作物/金属/原油/。。。程度のくくりで安価に投資できないと苦しいかな

オルタナティブに分類される買いやすい資産があるとよいのですが・・・

何かとボラティリティでかいですが、やっぱ仮想通貨なんでしょうかね

今のところ懐疑的なので手を出していない状況には変わりないですが

ただ、機会損失としては大きかったですね。株を始めると同時に少額でも買っていれば・・・と、5年後位に当時でも遅くは無かったとか書いてそうですが(笑)

ショートはSOXSとSPXSと野村の米国株スーパーベア8を買いましたが撤退

ETFと投資信託、各々有利不利があるので選択は悩みどころです

一度買ったところ、買ったと同時にナイアガラのように落ちて結構マイナス。無念

でももう一回買いたい気がする。どう考えても株価下落する気がずっとしているのですが、なんだかんだで持ち直しつつあります。企業の利益も出てないし先行きも暗いような気がするのに株価だけ

体感的にも、先行指標もあまり宜しくないと思うのですが、何故こんなあがるのか

ポートフォリオ

特定口座

インデックスファンド

基本的に信託報酬(実質コスト)が小さいもので、償還されにくそうなものを選択していますここまで信託報酬が小さくなると、信託報酬の多寡より償還されないかを気にした方が良さそうです

投資しているファンドは投資先候補(インデックスファンド)に記載します

米国個別株

アプライドマテリアルズ(AMAT)

アドバンスト マイクロ デバイシズ(AMD)

※アマゾン ドットコム(AMZN)

ASML ホールディングス(ASML)

クラウドストライク(CRWD)

シスコシステムズ(CSCO)

※フォーティネット(FTNT)

アルファベットA(GOOGL)

ラムリサーチ(LRCX)

ラティスセミコンダクター(LSCC)

マイクロソフト(MSFT)

エヌビディア(NVDA)

パロアルトネットワークス(PANW)

※パランティア(PLTR)

※スプランク(SPLK)

※※台湾セミコンダクター (TSM)

※Zスケーラ(ZS)

※は損だしで一旦売却中

※※は一時的にリスク回避のため売り

半導体にかなり寄せたポートフォリオになっています

セキュリティ銘柄もちょいちょい購入したので、何か良さそうな会社が無ければ数としては十分かも。金額的にはもう少し買い増ししたい

AI、自動運転の分野もどこかで新規購入予定ですが、良さそうなところが見つかっていません

クラウドはもうアマゾン、グーグル、マイクロソフトなんでしょうか

クラウド関連というところまで広げてもう数社買っても良いかなあ

日本個別株

・楽天楽天は優待と、国内での伸び代があると思っているので永久ホールド予定(でもやっぱり不安定なのでどっかで切るかもですけど)

気がつけば半値くらいになってる。なんというか、迷走しているようなのが気になりますね

普通に使いやすいサイトにして、普通に使いやすいキャンペーンにして、普通に経済圏を活かしていけば、普通に勝てる気がするんだけど

なんでわざわざサイト構成を使いにくくするのかが謎

楽天証券のUIはかなり良いサイトだと思うので、能力的にできないわけでは無いと思うけど・・・

つみたてNISA/新NISA

eMAXIS Slim 全世界株式(除く日本)→現在のメイン

楽天-楽天・全世界株式インデックス・ファンド

→分散の為に購入

SBI・全世界株式インデックス・ファンド 『愛称 : 雪だるま(全世界株式)』

→分散の為に購入

つみたてNISAの投資先はつみたてNISAの投資先で検討しています

上記の償還、20年後にどこが成長するかわからないことから、基本全世界インデックスファンドです

全世界インデックスファンドは現状eMAXIS一択に近い状況なので、自然とSlim全世界に大分偏っています

20年という期間内に償還されてしまうリスクも考えれば、多少コスト不利でも分散しておくのは悪くない選択と考えています

なので、できるだけ他の候補も買うようにしています

まあ、現実的には余程のことがない限り償還はありえないでしょうけど

早期償還したら金融庁にクレームの嵐となることは目に見えているので、多少赤字が出る程度なら問題なく継続です

まあ、何となくの安心感のための分散ですね

まだ投資していない他の候補は・・・

楽天はバンガードの日本撤退の影響が予想できない(名前を使えなくなる可能性がある)

たわらノーロードは悪くないので2023年~分の候補

野村つみたて外国投信も良いのですが、信託報酬が少し高い

先進国+新興国で自分でバランスファンドもどきを作る(面倒)

各社もう少し何とかして欲しい・・・全世界、あまり人気無いのですかね

気が早いですが、新NISAもつみたてNISAと同じ銘柄で良いかと考えています

理由はつみたてNISAと同じで、勝手に償還されてしまうリスクがあるからです

個別株も倒産は当然として、更に非上場化、配当、スピンオフなど事実上の償還イベントのリスクが高いと考えています

銘柄の回転は可能ですが、下落した場合に損益通算できないという大きなデメリットがあるので、いまのところつみたてNISAと同じ永久ホールドで考えていますが、ここは制度が固まったら一度検討しておきたいところ

(コストとして損益通算不可を支払うと、無税というメリットをより強く受領できる可能性はありそう)

一言

肌間隔としては、ちょっと景気は悪化してきそうな印象は変わらず。ずっと変わらず

ただ、景気や企業の利益と株価は全く連動しないので、株価が落ちるかはまた別問題なのが頭の痛い問題

インフレ(対策の為の利上げ)、景気減速、ブロック経済は引き続き継続中です

状況は変わらず、いつ株価に影響与えるかと見守っていますが、今のところ見守っているだけに終わっています

足元でSVBの破綻がありました

リーマン再来という話もあるので、考えておきたいところ

まずはインフレ

アメリカに続き、全世界的な金融引き締めが始まりました

現金を配ったことが最期のトリガーとなった、金融緩和が原因のインフレを止めることにしたようです

更に、コロナウイルス対応による生産力減衰からくるインフレの脅威もまだまだ続いています

中国がゼロコロナを辞めたので、これでインフレ少し落ち着くかもしれません

ロックダウンを大規模に受けなくても、ちょくちょく工場とか止まっていたので、効率はかなり悪かったはずです

これで供給力がかなり戻るので、インフレは大分抑えられるはず・・・

ヨーロッパではロシア関係でエネルギー問題を抱え、これもモノが生産できないことによるインフレに繋がりそうなのは変わらず

まだもう少しだけ利上げするのでしょうか。インフレ自体は大分治まってきたのでそろそろ横ばいになりそう

次に景気減速

中国は実態としてはかなり減速しそうに感じます

仕事で中国向けの案件のブレーキがきついですし。減速感はリーマン級とはまだいかないけど、このままの勢いが続くとヤバそう(ただ、足元ではちょっと復帰しつつある)

中国の中国恒大デフォルト問題、報道され無くなったけど解決していない(はず)ので不安要素です

そしてブロック経済

米中覇権抗争からのブロック経済化の脅威も、半導体の禁輸など、以前からやりあっているのは変わりなし

ウクライナでのドンパチは続いています

あの辺、色々問題を孕んでいるのでウクライナが収まっても次がありそうです

その結果もありヨーロッパでは燃料が不足、これは単なるインフレだけでなく経済的にも打撃です

ヨーロッパでそろそろ暴動とか起きたりしそう

コロナは大分ノーガードが浸透して生産力も戻りつつあり、世界的に金融引き締めしはじめたので、これで不況になっても少しはマシになりそう

ウクライナはどうにもならんので、何とか落とし所が見つかってほしいところです

SVB

どうやらSVBは債券を買いまくっていたので、金利上昇で含み損が膨らんでしまったようです。同じことが国債とかでもいえそうで怖い

他の銀行その他債券もっているところが危なくなっていくのかもしれません

その過程では債券だけでなく株やその他資産も売るでしょうからそれらの価値が下がり、更に売る必要がある、というループに入りかねないのかも

他の銀行は大丈夫と言っているが正直信用できないですね。SBVも大丈夫って言っていたのにも関わらず一瞬で破綻しましたし

金利が下がれば大丈夫なのかもしれませんが、もし、金利を下げればインフレ一直線で、それはそれで悪影響しかなさそうです

まあとりあえずは様子見ですね。SVBショックが起これば、資産運用的にはプラスになりうるイベントなので、適切に乗り越えて行きたいと思います

にほんブログ村

0 件のコメント :

コメントを投稿