リスク資産(株式のみ)を見た含み損益は+20.3%。

(あくまで現在の含み損益なので、配当とか利確した分は含んでおらず、累計のリターンではありません)

先月より僅かに増加

今月の明らか国内資産比率は48.9%(当面の目標50%)

とりあえず到達しました。米国株の半導体関連企業を買い増ししたのが大きかったかな

※明らか国内資産とは、現金とか日本株など、その価値をほぼ日本国内に依存している資産の割合です

尚、インデックスファンドには日本株が入っているものもありますが、明らか国内資産にはカウントしていません

また、アメリカの企業といえども日本からの売上もあります(逆も然り)

そのため、厳密な意味はない数字であって、日本円への全力投資を避けるための大まかなチェック指標です

株式内の個別株:インデックスファンド=52%:48%

この割合はあまりにも個別株に偏らない様にチェックしています

こちらも今後インデックスファンド割合を高めていく予定です

が、今月は米国の半導体関連企業(日本株も1社買っています)を買ったので減ってしまいました

次に個別株買うときは、今持っている個別株を売却しての対応かなあ

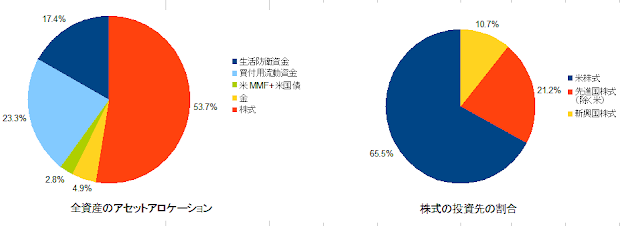

アセットアロケーション

|

| 2021年2月のアセットアロケーション |

ざっくりな割合です。リートは株式に含めています(少額ですし)

今年はまた暴落した際に株式比率を高めようかと思います

何もなければ55%位、何かあれば65%~70%くらいかな

60%位まで行ったら一旦ポートフォリオは完成で、後はどうしても買いたいものがあったら代わりに何かを売る、という方針に変わっていく予定です

個別株を買い増ししたせいで大幅に株式割合が増えました

まあ、一応今年の許容範囲です

金の買い増しは継続しています

少し含み損ですが、まだ暫くは買い進める予定です

7~8%位まで行ったら後は定期積立分だけでよいかなあ、という感じ

金以外で、金並みに買いやすい資産があるとよいのですが・・・

今のところ懐疑的なので手を出してはいませんが、やっぱビットコインなんでしょうかね

ポートフォリオ

特定口座

インデックスファンド

基本的に信託報酬(実質コスト)が小さいもので、償還されにくそうなものを選択していますここまで信託報酬が小さくなると、信託報酬の多寡より償還されないかを気にした方が良さそうです

投資しているファンドは投資先候補(インデックスファンド)に記載します

米国個別株

アプライドマテリアルズ(AMAT)

アドバンスト マイクロ デバイシズ(AMD)

アマゾン ドットコム(AMZN)

ASML ホールディングス(ASML)

ボーイング(BA)

セールスフォース(CRM)

シスコシステムズ(CSCO)

アルファベットA(GOOGL)

IBM(IBM)

インテル(INTC)

ラムリサーチ(LRCX)

アルトリア グループ (MO)

マイクロソフト(MSFT)

エヌビディア(NVDA)

ロイヤルダッチシェルB(RDSB)

レッドハット(RHT)

AT&T(T)

台湾セミコンダクター (TSM)

ザイリンクス(XLNX)

エクソンモービル(XOM)

あまり変化なし

AMDとかASML、LRCX、TSMあたりを買い増ししました。ちょっと半導体に寄りすぎか・・・?

ただ、半導体の需要が今後増すことは間違いなく、製造業は特に規模の経済の影響を受けやすいことから、バリュエーション(PER)は恐らく低くなる方に動くはずです

もしくは、期待度がさらに高まりPERが上がる方向に動きます

PERの動きは違いますが、いずれにせよ、利益が上がっての方向なので問題ありません

と考えているけど、どうなりますかねえ

日本個別株

・東京電力・楽天

楽天は優待と、国内での伸び代があると思っているので永久ホールド予定

東京電力は損切りして割合が減ったので、放置するつもりです

つみたてNISA

eMAXIS Slim 全世界株式(除く日本)→現在のメイン

楽天-楽天・全世界株式インデックス・ファンド

→分散の為に購入

20年内に償還されてしまうリスクも考えれば、多少コスト不利でも分散しておくのは悪くない手段と考えています

もう1つ2つ位のファンドを加えて、更に分散しても良い位ですね

もう1つ2つ位のファンドを加えて、更に分散しても良い位ですね

一言

大統領選挙は落ち着いたようにみえて、混乱の根元は米中覇権抗争なので、嵐の前の静けさというやつかもしれません

協調戦略が地球規模でみれば一番優れているので、少しでもその方向に進んで欲しいところですね

にほんブログ村

0 件のコメント :

コメントを投稿