リスク資産(株式のみ)を見た含み損益は+5.3%。買い増しするつもりはなかったのですが、いつの間にか買い増ししていたので先月より減少(ダメな奴・・・)

(あくまで現在の含み損益なので、配当とか利確した分は含んでおらず、累計のリターンではありません)

今月の明らか国内資産比率は51.9%(当面の目標50%)

今月の明らか国内資産比率は51.9%(当面の目標50%)

引き続き海外資産をメインに取得していきます

国内比率は徐々に下げていく予定ですが、焦る必要もないので機会があればやる、程度の認識なのは変わっていません

※明らか国内資産とは、現金とか日本株など、その価値をほぼ日本国内に依存している資産の割合です

尚、インデックスファンドには日本株が入っているものもありますが、明らか国内資産にはカウントしていません

また、アメリカの企業といえども日本からの売上もあります(逆も然り)

そのため、厳密な意味はない数字であって、日本円への全力投資を避けるための大まかなチェック指標です

株式内の個別株:インデックスファンド=52%:48%

この割合はあまりにも個別株に偏らない様にチェックしています

こちらも今後インデックスファンド割合を高めようと思ってはいます

こちらも今後インデックスファンド割合を高めようと思ってはいます

個別株の割合を減らすつもりが逆に減少してしまいました

目標と違う行動は、宜しくないですね・・・うーむ

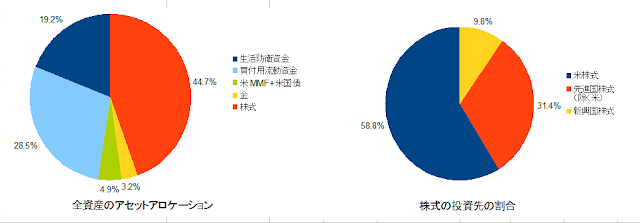

アセットアロケーション

|

| 2020年8月のアセットアロケーション |

株式を買い増ししたことと、株価の上昇が相まって株式比率が増えてきました

今年の株式目標比率は元々の目標の40%かなと思っていたので、少し落ち着こうかなと思っています

後は金を買い増ししていきたいです。史上最高を更新し続けているので買いにくいのですが、5%くらいまではとりあえず早めに確保したいと考えています

楽天証券のクレジットカード決済(ポイント狙い)は先進国インデックスの積立を継続しています

ポートフォリオ

特定口座

インデックスファンド

基本的に信託報酬(実質コスト)が小さいもので、償還されにくそうなものを選択していますここまで信託報酬が小さくなると、償還されないかを気にした方が良さそうです

投資しているファンドは投資先候補(インデックスファンド)に記載します

米国個別株

アプライドマテリアルズ(AMAT)

アドバンスト マイクロ デバイシズ(AMD)

ASML ホールディングス(ASML)

ボーイング(BA)

セールスフォース(CRM)

シスコシステムズ(CSCO)

アルファベットA(GOOGL)

IBM(IBM)

インテル(INTC)

ラムリサーチ(LRCX)

アルトリア グループ (MO)

マイクロソフト(MSFT)

エヌビディア(NVDA)

ロイヤルダッチシェルB(RDSB)

レッドハット(RHT)

AT&T(T)

台湾セミコンダクター (TSM)

ザイリンクス(XLNX)

エクソンモービル(XOM)

半導体関係のAMDとかASML、LRCXを買いました。AMDは吹き上がる直前に買えてまあ良かったかな

AI関連銘柄も買いたいのですが、どこが良いのかサッパリです

日本個別株

・東京電力・楽天

・ソフトバンク

・プレサンスコーポレーション

特に変わりなし

楽天は復活して欲しいなあ。経済圏の住民なので!

ソフトバンクとプレサンスは、ちょっとしか持ってないし、売ってしまっても良いかなあ、、と言いつつ、ずるずる保有してそう

つみたてNISA

eMAXIS Slim 全世界株式(除く日本)→現在のメイン

楽天-楽天・全世界株式インデックス・ファンド

→分散の為に購入

20年内に償還されてしまうリスクも考えれば、多少コスト不利でも分散しておくのは悪くない手段と考えています

もう1つ2つ位のファンドを加えて、更に分散しても良い位ですね

もう1つ2つ位のファンドを加えて、更に分散しても良い位ですね

一言

コロナの猛威は再び各国で大きくなっていますが、株価は堅調ですもう諦めて経済活動再開させるしかない気がするんですよね。給付金だけではいつまでも持たないです

とはいえ、株価下落のトリガーの本命は、個人的にはコロナではなく、米中貿易戦争だと考えています

私としては半導体、AI銘柄、そして金への投資を進めることで対策したいと考えています

私としては半導体、AI銘柄、そして金への投資を進めることで対策したいと考えています

半導体はそこそこ買ったのですが、AI銘柄って何を買えばよいのかなあ

にほんブログ村

0 件のコメント :

コメントを投稿